“新华三问”瞭望新风口 真知灼见“启迪”新实践打印

发布时间:2024-02-18来源:新华社客户端

2024年伊始,新华社《瞭望东方周刊》发布专题报道《2024,三问人工智能》。“这是一只能乘势跃起的独角兽,还是一头走不进春风里的吞金巨兽?”在“新风口之问”中,记者走进清华科技园,深入采访启迪数十年孵化投资之道,以源于成功实践的真知灼见“启迪”新实践。

风起于青萍之末,浪成于微澜之间。伴随着OpenAI掀起的颠覆性变革浪潮,AI(人工智能)再次走到资本与市场的风口浪尖。

中商产业研究院发布《2022-2027年中国人工智能行业需求预测及发展趋势前瞻报告》显示,截至2023年11月24日,我国人工智能领域投资事件达531起,投资金额为660.48亿元。2023年,我国人工智能行业市场规模为3370亿元,预测 2024年将达4015亿元。

一方面是ChatGPT(由OpenAI 训练的大型语言模型)引发的创业热潮,一方面是2023年中央经济工作会议明确提出,“以科技创新引领现代化产业体系建设”“加快推动人工智能发展”“鼓励发展创业投资、股权投资”,技术和政策的叠加利好,让人工智能的创业者和投资者站到了新一轮风口上。

迎风而上,风险几何?机遇何在?如何飞越AI企业投入多、门槛高、落地难、周期长的重重关隘?带着这些问题,《瞭望东方周刊》近日走访了多家投资机构。

AI投资逆势增长

“2023年,启迪孵化企业融资超100亿元,2021年是70亿元,2022年是90亿元。”启迪控股(以下简称启迪)董事长王济武接受《瞭望东方周刊》采访时表示,我国人工智能领域的投资蓬勃向好。

中国AI看中关村,中关村看海淀,海淀看清华科技园。坐拥清华科技园的启迪,孵化了两万多家高科技企业,旗下80多支基金,管理规模400亿元,已投资近2000家企业,大多数都与人工智能相关。对照中商产业研究院的报告数据,可见启迪板块在全国人工智能新增投资方面占了1/7强。

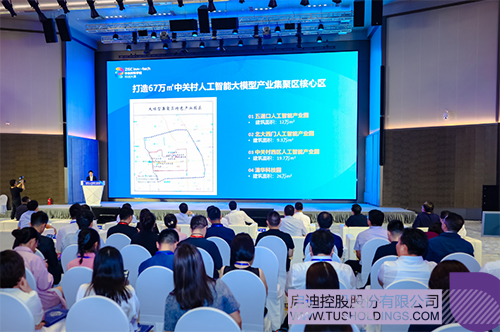

▲ 2023年9月,中关村人工智能大模型产业集聚区启动建设,清华科技园为核心区

有别于“自带AI基因”的启迪,京投控股麾下的PE(私募股权基金)干将——基石创投,原本聚焦轨道交通基础设施,但在过去一年,也将“近2/3的业务投到了人工智能相关领域”。基石创投创始合伙人黄力波告诉《瞭望东方周刊》。

2023年,全球经济形势的复杂多变给投融资市场带来了诸多压力,募投双降、估值下调、IPO收紧、退出艰难等问题成为许多投资者和企业关注的焦点。

红杉资本中国合伙人郑庆生认为:“这是另一个科技周期的开始。”在整体创业投资下降的背景下,人工智能领域的投资占比强劲逆势增长。

毕马威报告显示,全球人工智能风险投资案例数和融资金额占全球风险投资比重逐年提升,2023年上半年占比达18.9%,创近年新高。

独角兽?吞金兽?

回看2023年,不少机构喊出“all in AI”(全部投入人工智能),明星创始人投身AI创业或者AI明星项目大额融资的消息不断传来。

IT 桔子数据称,目前,中国人工智能领域的独角兽公司共有 102 家,2023 年新晋独角兽10家,包括智谱 AI、百川智能、零一万物、Minimax 名之梦等(不包含新晋为独角兽但很快因为被收购而退榜的“光年之外”)。其中,百川智能半年融资3.5亿美元,估值超10亿美元,创下了国内大模型初创企业最快晋升独角兽的纪录。

按照硅谷风险投资人艾琳·李的定义,独角兽企业指“估值超过10亿美元的初创企业”。对此,启迪控股副总裁、基金事业部董事长沈全洪的解读是:“独角兽是资本堆起来的,行业需要旗帜。”

投资人都想做独角兽背后的勇敢捕手,但这是一只能乘势跃起的独角兽,还是一头走不进春风里的吞金巨兽?这考验着每一个投资人。

AI四小龙的“教训”就在眼前。

头顶“AI第一股”光环的商汤科技(以下简称商汤),2014年成立后七年获得12轮融资输血,于2021年12月30日登陆资本市场,市值曾高达3200亿港元。然而,据招股书及财报显示,商汤(至2023年中)近五年半累计亏损468亿元。

同为四小龙的云从科技,亦至今未能阻止亏损继续扩大。

沈全洪表示,如果没有与估值相匹配的业绩,估值会成为企业可持续融资和发展的绊脚石。

研究机构 PitchBook (美国知名私募股权与创投资资料库及数据分析服务提供商)的报告颇为刺眼:自 2021 年以来,全球有 400 多家独角兽公司没有筹集到新一轮资金,约 94% 的科技独角兽公司缺乏盈利能力。

二八定律

当前,大模型是人工智能领域关注度最高的赛道,我国也成为全世界拥有大模型数量最多的国家。

在2023年11月举办的西丽湖论坛上,百度董事长李彦宏表示,截至2023年10月,我国已经发布238个大模型相,较于6月份的79个,四个月增长了三倍。许多行业、企业、甚至城市都想从头训练自己的专用大模型。

“回顾PC(个人电脑)时代和移动互联网时代,各种PC软件都基于Windows(微软公司开发的操作系统)系统开发,移动时代的操作系统也仅有安卓和iOS两家。”他认为,不断地重复开发基础大模型是对社会资源的极大浪费。

对此,金沙江创投董事总经理朱啸虎表示,200多个大模型很快就会进入收敛期,2024年底可能只会剩下一二十个大模型。

“投资界存在二八定律,十个项目能成功的可能只有两三个。对于看好赛道的前几名,投资者往往会一并布局。”沈全洪表示,此前,启迪就投资了商汤、中科寒武纪和第四范式。

“最终,市场需要的大模型或许只有一两家。”黄力波坦言,“我们不会为了投资而投资,毕竟AI四小龙都还没有盈利。”

因此,大模型热潮下,基石创投选择了投“铲子”——前端的工具和模型应用。

“我投项目有三条标准:首先,要有好的团队,技术是第一位的;其次,在硬科技的门槛之上,要有未来的市场空间;第三,企业要有好的治理结构和股权结构,能长远健康发展。”黄力波称,基石创投每个投资经理每年会看上百个项目,筛选后推到他这里,他一年会看七八十个项目。

在他眼里,理想的项目是五年能上市退出或申报IPO(首次公开募股),年化IRR(内部收益率)不低于30%。

回报能多高?

二八定律下的“幸存者”,投资回报能有多高?

投资聚美优品的百倍回报,让红杉中国的沈南鹏荣膺电商“教父”;IDG资本的周全、林栋梁,以投资搜房网11年回报百倍的案例, 一战“封神”。

2005年成立于清华科技园的兆易创新,在启迪的孵化投资下成功上市,历时11年成长为芯片行业的巨头。启迪获得的回报高达200多倍。

“相比200多倍的回报,我们更愿意讲我们和合肥政府促成兆易创新和合肥长鑫存储联动发展,解决‘卡脖子’技术难题的故事。”沈全洪称,不同于消费领域,科技企业的发展不是线性的。前10年赔钱,第11年爆发(收益),这样的事太多,不能用前10年发展来预测未来效益。

“这十分考验投资者能否长周期陪伴,以及是否具备识别与容错的能力。这也是启迪建立80多支不同类型基金的原因。”他说。

“科技投资,不是有钱就能任性,更不是烧钱就有未来。”一名国家级基金负责人表示,为挖掘具有成长价值的AI公司,他要求团队深耕一线调研,做“专家型投资人”。

“大家都看好大模型赛道,我们也进行了调研,但具体到每个项目,团队背景、技术路径、应用场景各有差异,投资者很难衡量其优劣好坏。”该负责人称,相比而言,垂直行业模型和行业应用有更多的创新企业和投资机会。

关于以AI为代表的高科技企业盈利难题,多名受访者都表示,“难在走出实验室和应用落地。”

“做研发的人喜欢做技术,很多创新其实是为了兴趣而创新,但市场需要应用,怎么打通?”沈全洪表示,启迪用20多年的时间在全球搭建了300多个科技园,就是为了给技术发展提供真实的一线场景和需求数据。

比如在无人驾驶赛道,启迪通过科技创新网络信息反馈,发现了城市环卫的需求,投资孵化了仙途智能。现在,仙途智能的无人环卫已经出海到沙特阿拉伯。

“整个中东都很欢迎这样的人工智能工具。”沈全洪称,“科技企业需要的不仅是投资,更需要平台和桥梁,需要有第三只手整合资源,支持创新落地。”

风险在周期错配

当下,不少投资机构明确喊出“投早、投小、投科技”,但是投得越早,风险越高,也是投资者的普遍共识。

“大家都讲高风险、高回报。我认同投资AI企业是高回报,但不认同是高风险。”王济武对《瞭望东方周刊》记者表示,“启迪对过往30年的企业大数据做过分析,发现高科技企业的盈利周期普遍需要10到15年。所以,投资AI企业的风险不在于技术的先进性,而在于投资周期错配。”

“大多数投资机构的基金周期设定在五年左右,普遍短于AI企业的成长周期。”黄力波称,基石创投因为有京投控股等国有资本背景,周期设定在七到十年。

他坦言,国内愿意投长周期的老钱比较少,大家习惯了赚快钱,民间资本参与的意愿不高,科技领域的投资目前主要还是靠政府和产业资本。

前述国家级基金负责人表示,以国家级基金为代表的战略投资者,除了资金投入外,更重要的是发挥战略导向作用,引导资金投向战略性新兴产业。

“能不能用新模式改造传统行业,能不能破解‘卡脖子’问题,是我们投资的首要考量。”他说。

“对于一些战略高地,需要大力出奇迹的项目,不妨举国体制去砸。”王济武称,一些地方已有探索,比如江苏成立了江苏省产业技术研究院和苏州实验室,举全省之力支持科技成果转化。

至于面向市场的AI企业,如何破解研发投入多、专业门槛高、转化落地难,还投资周期错配的难题?王济武的建议是:“我们可否借鉴硅谷银行的做法,设立面向创业者和风投的专业银行?”

京公网安备11010802024130号

京公网安备11010802024130号